Introdução:

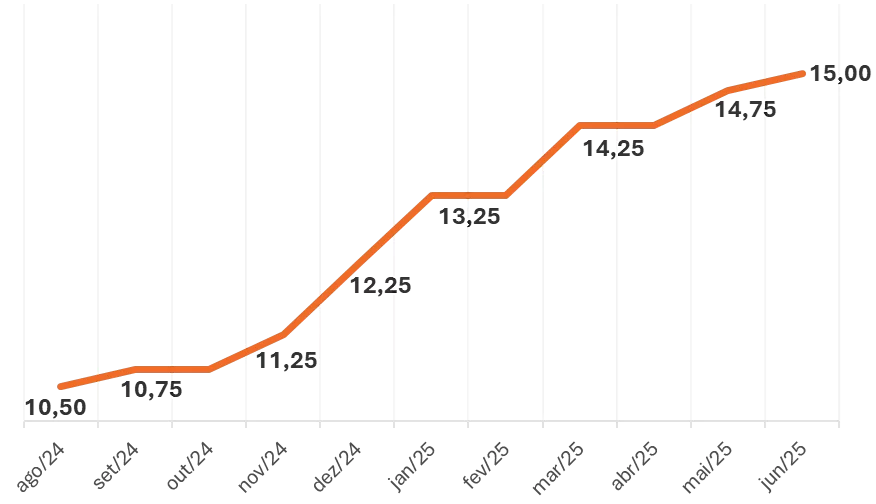

Em tempos de instabilidade econômica, a taxa básica de juros a famosa Selic torna-se protagonista nas discussões sobre finanças pessoais. Embora seja uma ferramenta essencial para o controle da inflação, segundo o Copom, a pausa é necessária para observar os efeitos dos ajustes anteriores e avaliar se o atual nível de juros é suficiente para conter a inflação. Porém sua manutenção em patamares elevados após sete altas seguidas, tem efeitos colaterais significativos, especialmente no orçamento das famílias brasileiras. Neste artigo, vamos explorar como a taxa de juros influencia diretamente o custo do crédito, o poder de compra e o aumento da inadimplência das famílias brasileiras.

O que é a taxa de juros e por que ela importa?

A taxa Selic é a taxa básica de juros da economia brasileira serve como referência para todas as outras taxas praticadas no mercado, como empréstimos, financiamentos e cartões de crédito. Quando o Banco Central decide manter ou elevar a Selic, o custo do dinheiro sobe ou seja, fica mais caro tomar crédito. Essa decisão, embora tenha como objetivo principal conter a inflação, ela afeta diretamente o bolso do consumidor. Ao persistir este cenário de juros altos, o crédito se torna mais restrito e caro, dificultando o acesso das famílias a recursos financeiros para o consumo ou emergência.

Segundo o comunicado do Copom, “o ambiente externo está mais adverso e incerto”, principalmente em decorrência da política econômica dos EUA, que impôs tarifas ao Brasil e contribuiu para a volatilidade dos mercados.

Impacto no orçamento familiar

Manter a taxa de juros elevada significa que qualquer operação de crédito seja um financiamento imobiliário, um empréstimo pessoal ou mesmo o parcelamento no cartão terá um custo maior. Isso se traduz em parcelas mais altas e compromissos financeiros mais difíceis de honrar.

Segundo dados da Confederação Nacional do Comércio de Bens, Serviços e Turismo (CNC), mais de 78% das famílias brasileiras estão endividadas, e cerca de 29,5% estão inadimplentes, ou seja, com contas em atraso. Esse número é alarmante e reflete o peso que os juros altos exercem sobre o orçamento doméstico.

A inadimplência como consequência direta

A inadimplência é o reflexo mais visível da pressão que os juros exercem sobre as famílias. Quando o custo do crédito sobe, muitas pessoas não conseguem manter seus compromissos financeiros em dia. A CNC aponta que metade das famílias endividadas já está com contas atrasadas há mais de 90 dias o maior nível desde 2018.

Além disso, o percentual de consumidores que afirmam não ter condições de quitar suas dívidas aumentou significativamente. Isso mostra que não se trata apenas de um atraso pontual, mas de uma crise estrutural no orçamento familiar.

Famílias de baixa renda são as mais afetadas

O impacto dos juros altos é ainda mais severo entre as famílias que ganham até três salários mínimos. Para esse grupo, a inadimplência chegou a 37,7% em outubro de 2024. Essas famílias, muitas vezes, dependem do crédito para fechar o mês, e quando esse crédito se torna caro, o orçamento entra em colapso.

Além disso, o acesso ao crédito para essas famílias é mais restrito, o que as obriga a recorrer a modalidades mais caras, como o cheque especial e o rotativo do cartão de crédito com taxas que podem ultrapassar 445% ao ano.

A modalidade é uma das mais altas do mercado, mesmo com a limitação de cobrança do juros no rotativos estabelecida pela Lei nº 14.690/2023 e confirmada pelo Ministério da Fazenda, e se aplica a dívidas contraídas à partir de 3 de janeiro de 2024 e ficando as operadoras de cartões de crédito a um limite em 100%

O efeito dominó no consumo e na economia

Com o crédito caro e a inadimplência em alta, o consumo das famílias diminui. Isso afeta diretamente o comércio, os serviços e a indústria, criando um ciclo de retração econômica. Menos consumo significa menos produção, menos empregos e, consequentemente, menos renda disponível.

Economistas apontam que a manutenção da Selic em patamares elevados por longos períodos pode sufocar ainda mais a economia, especialmente se não houver contrapartidas como redução de gastos públicos ou estímulos ao crescimento responsável.

Como usar estratégias para mitigar os impactos

Embora a política monetária esteja fora do controle das famílias, existem estratégias que podem ajudar a mitigar os efeitos dos juros altos para quem está usando o rotativo:

- Renegociação de dívidas: Buscar condições melhores com os credores pode reduzir o valor das parcelas e evitar a inadimplência, porém é fundamental não ser levado pelo calor do momento e assumir compromisso maior de que sua capacidade financeira. Aqui vou compartilhar uma dica de milhões: deixe o cartão de crédito no fundo da gaveta para não cair na tentação do “eu mereço”

- Planejamento financeiro: Organizar o orçamento e priorizar gastos essenciais é fundamental em tempos de crédito caro. Fuja da tentação e dos passeios apenas para olhar as vitrines.

- Educação financeira: Entender como funcionam os juros e o impacto do crédito pode ajudar a tomar decisões mais conscientes. Comece a ter o habito de olhar o rodapé das notas de compras e verá o tamanho do imposto que lhe é cobrado diretamente no consumo. Prepare o susto.

Conclusão

A manutenção da taxa de juros em níveis elevados tem efeitos profundos e duradouros sobre o orçamento das famílias brasileiras. O encarecimento do crédito, a redução do consumo e o aumento da inadimplência são apenas algumas das consequências que afetam diretamente a qualidade de vida da população.

Para enfrentar esse cenário, é essencial que toda a família adotem uma postura proativa, buscando alternativas para equilibrar suas finanças e evitar o endividamento excessivo. Ao mesmo tempo, é necessário que políticas públicas sejam pensadas para aliviar essa pressão, promovendo o crescimento econômico sem penalizar os mais vulneráveis.

Compartilhe, comente e reflita: você concorda que não faz sentido aumentar a taxa de juros para combater a inflação, porém essa medida gera incertezas e mais inflação?

Sua visão pode inspirar outros leitores a entender como a inflação corroe o poder de compra, de um ponto de vista diferente.

Por Sonia Santos

É editora-chefe no blog https://soniaideias.com/ fundado em 2 de abril de 2013, e com muito orgulho é advogada. Fale com a gente através de contato@soniaideias.com ou nos siga: https://web.facebook.com/soniaideias?locale=pt_BR&_rdc=1&_rdr#